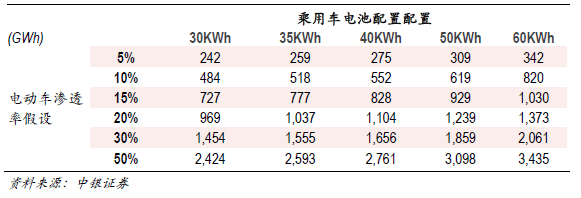

中銀證券預(yù)測(cè)到2025年,如果全球電動(dòng)汽車年銷量的滲透率為10%,再假設(shè)乘用車的單車電池配臵40-50KWh,那么全球動(dòng)力電池年度市場(chǎng)需求量為552-619GWh,相當(dāng)于市場(chǎng)需求量平均每年增加60GWh。

同樣,如果全球電動(dòng)汽車年銷量的滲透率為15%,那么全球動(dòng)力電池年度市場(chǎng)需求量為828至929GWh,市場(chǎng)需求量平均每年增加90至100GWh。再參考德國(guó)、法國(guó)、英國(guó)紛紛計(jì)劃制定2030至2040年間全面禁售燃油汽車,那么假設(shè)到2030年全球電動(dòng)汽車年銷量的滲透率可以達(dá)到50%,那么2030年動(dòng)力電池需求量將達(dá)到2800至3000GWh,未來15年間年均新增180至200Gwh。

乘用車電池配臵需求預(yù)測(cè)

以上測(cè)算基于以下假設(shè):

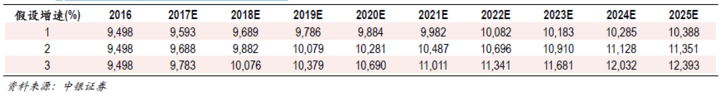

(1)中長(zhǎng)期全球汽車銷量年均增速1至3%。那么增速為1%時(shí),預(yù)計(jì)到2025 年全球市場(chǎng)產(chǎn)量將達(dá)1.0388億輛;增速為2%時(shí),到2025 年產(chǎn)量為1.1351億輛;增速為3%時(shí),產(chǎn)量為1.2393億輛,總之全球汽車年銷量將超過1億輛。

5年內(nèi)全球汽車產(chǎn)量預(yù)測(cè)(單位:萬輛)

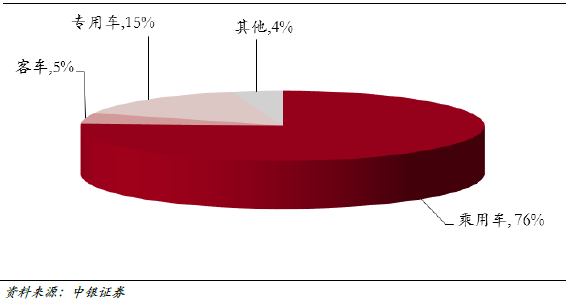

(2) 乘用車、客車、專用車等銷售比例不變,其中乘用車占比最大為76%,專用車占比15%,客車5%。

各類型汽車銷售占比

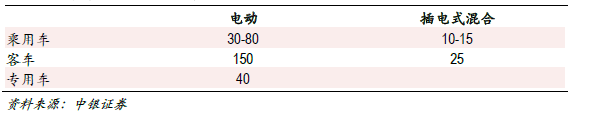

(3) 單車電池配比目前,純電動(dòng)客車所需電池容量最大,純電動(dòng)乘用車和專車所需電池容量相對(duì)較小,純電動(dòng)汽車的電池容量是插電式混合動(dòng)力汽車電池容量的3-6 倍,說明純電動(dòng)汽車電池的技術(shù)難度更高,價(jià)格更貴。

單車電池配比(單位:KWh)

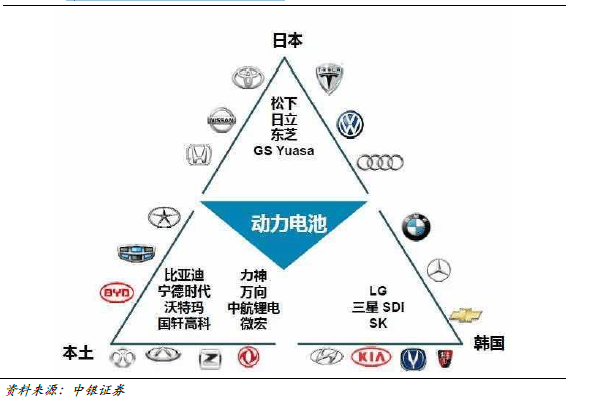

中日韓壟斷動(dòng)力電池市場(chǎng),中國(guó)已有領(lǐng)先優(yōu)勢(shì)

中日韓壟斷全球動(dòng)力電池市場(chǎng)

動(dòng)力電池供應(yīng)商以中日韓三國(guó)廠商為主,其中,以松下為代表的日本電池企業(yè);以LG 化學(xué)、三星SDI 為代表的韓國(guó)廠商;以比亞迪為代表的中國(guó)企業(yè)。

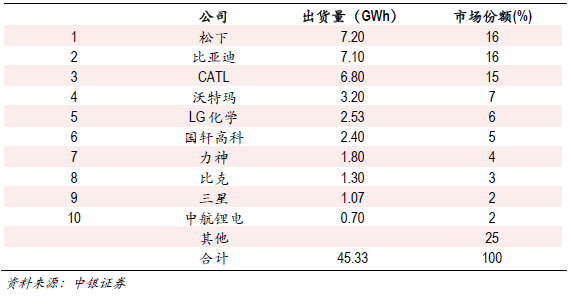

中國(guó)動(dòng)力電池出貨量占到全球的70%左右。據(jù)統(tǒng)計(jì)數(shù)據(jù)顯示,2016 年全球動(dòng)力電池企業(yè)出貨量排名中,前10 排名中有7 家企業(yè)來自中國(guó),依次為比亞迪、寧德時(shí)代、沃特瑪、國(guó)軒高科、力神、比克以及中航鋰電,合計(jì)市場(chǎng)份額為51%,而日本廠商松下的市場(chǎng)份額為16%,韓國(guó)廠家三星和LG 市占率合計(jì)僅為8%。

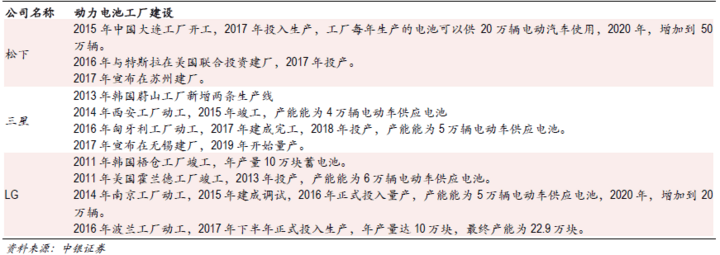

海外動(dòng)力電池廠商在華設(shè)廠擴(kuò)產(chǎn)

近年來,松下、LG 化學(xué)、三星SDI 均在中美日韓等國(guó)家實(shí)現(xiàn)了基地布局,日韓動(dòng)力電池廠商出貨量大幅增長(zhǎng),2016 年松下、LG 化學(xué)、三星SDI 出貨量占國(guó)外市場(chǎng)的76%。

三星、松下和LG 等紛紛在大陸建廠擴(kuò)產(chǎn),力爭(zhēng)分享我國(guó)新能源汽車盛宴。例如,松下可能在蘇州建廠,三星在西安和無錫建廠,而LG 在南京建廠,大陸新能源汽車市場(chǎng)的超預(yù)期發(fā)展以及未來雙積分制實(shí)施后,我國(guó)動(dòng)力電池市場(chǎng)是外資電池廠家必然要參與競(jìng)爭(zhēng)的市場(chǎng)。

動(dòng)力電池制造商持續(xù)建廠擴(kuò)張產(chǎn)能

我國(guó)動(dòng)力電池廠家擴(kuò)產(chǎn)仍將持續(xù)

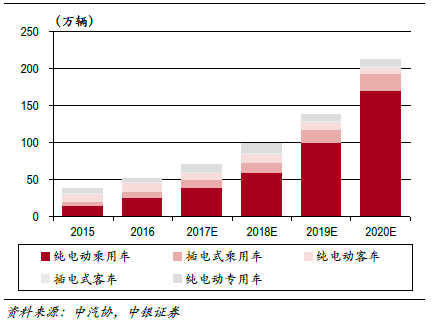

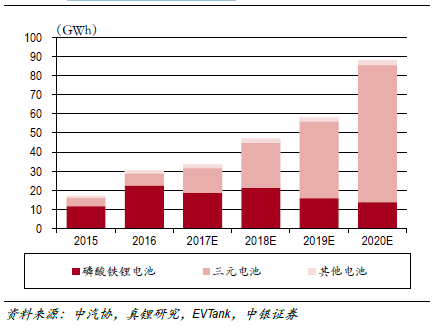

動(dòng)力電池需求高增長(zhǎng),三元趨勢(shì)顯著。2015至2016 年,國(guó)內(nèi)新能源汽車分別實(shí)現(xiàn)產(chǎn)量37.9 萬輛和51.7 萬輛,對(duì)應(yīng)動(dòng)力電池出貨量為17.0GWh 和30.5GWh。綜合考慮政策目標(biāo)、積分制影響和車企銷售規(guī)劃等因素,我們預(yù)計(jì)2017-2020 年新能源汽車產(chǎn)量分別為70 萬輛、99 萬輛、137萬輛和213萬輛,對(duì)應(yīng)動(dòng)力電池需求量分別為34GWh、47GWh、58GWh 和88GWh。

國(guó)內(nèi)新能源汽車產(chǎn)量預(yù)測(cè)

國(guó)內(nèi)動(dòng)力電池需求預(yù)測(cè)

從供給層面來看,動(dòng)力電池產(chǎn)業(yè)得到各路資本的熱捧,新進(jìn)玩家不斷涌現(xiàn)。

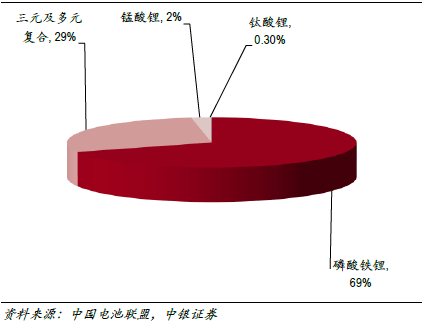

據(jù)中銀證券的不完全統(tǒng)計(jì),即使不考慮電池材料領(lǐng)域的投資,2016年動(dòng)力鋰電池領(lǐng)域總投資已經(jīng)超過374億元,國(guó)內(nèi)14家主流電池企業(yè)2017 年規(guī)劃產(chǎn)能已達(dá)約75GWh,遠(yuǎn)超下游需求。但另一方面,根據(jù)我們的產(chǎn)業(yè)微觀觀測(cè),國(guó)內(nèi)優(yōu)質(zhì)的高端三元電池產(chǎn)品仍屬稀缺,從部分乘用車用三元電池屢屢不達(dá)標(biāo)準(zhǔn)可見一斑。因此,我們認(rèn)為目前國(guó)內(nèi)動(dòng)力電池逐漸形成高端三元電池稀缺、磷酸鐵鋰與低端三元電池相對(duì)過剩的行業(yè)格局。

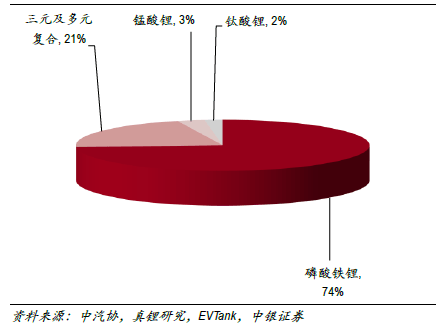

2015年各類動(dòng)力電池配套量占比

2016年各類動(dòng)力電池配套量占比

動(dòng)力電池市場(chǎng)集中度提升

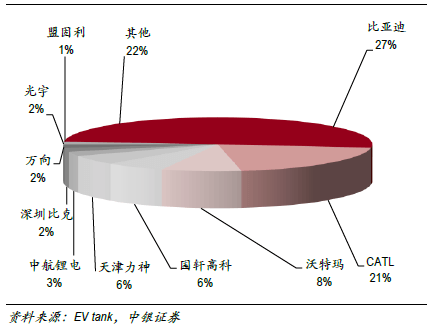

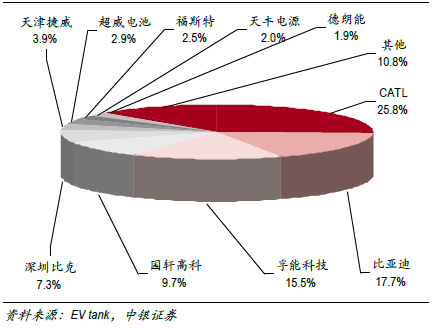

在動(dòng)力電池激烈的行業(yè)競(jìng)爭(zhēng)中,CATL、比亞迪等優(yōu)勢(shì)企業(yè)逐漸確立了自己的龍頭地位,行業(yè)集中度不斷提升。2016 年與2017年1季度,國(guó)內(nèi)動(dòng)力電池前三家企業(yè)合計(jì)出貨量占比超過50%;CATL也逐漸超過比亞迪,成為國(guó)內(nèi)動(dòng)力電池龍頭。

國(guó)內(nèi)動(dòng)力電池企業(yè)2016年市場(chǎng)份額

國(guó)內(nèi)動(dòng)力電池企業(yè)2017Q1 市場(chǎng)份額

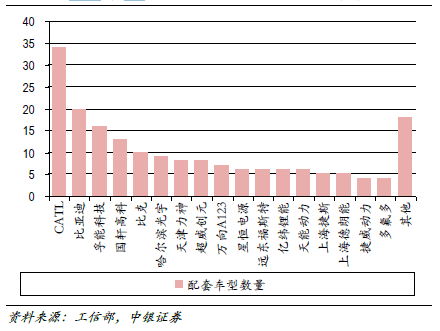

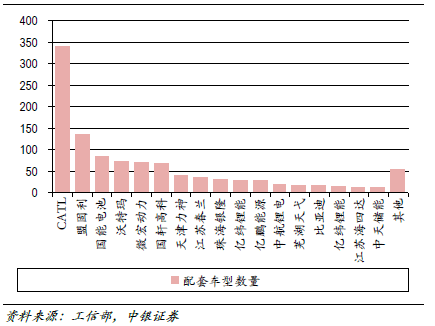

從2017年前5批車型目錄來看,在客車車型數(shù)量方面,CATL遙遙領(lǐng)先;在乘用車方面,CATL、比亞迪、孚能科技、國(guó)軒高科位居行業(yè)前列。由此可以預(yù)判,CATL有望繼續(xù)鞏固其國(guó)內(nèi)的龍頭地位。

2017年1-5批目錄電池企業(yè)配套客車車型數(shù)量

2017年1-5批目錄電池企業(yè)配套乘用車車型數(shù)量

CATL 此前已進(jìn)入宇通、北汽新能源等國(guó)內(nèi)巨頭的核心供應(yīng)體系;近期與上汽集團(tuán)成立合資公司,規(guī)劃建設(shè)動(dòng)力電池總產(chǎn)能36GWh,其中一期總投資約100億元,計(jì)劃2018年底全面產(chǎn),形成18GWh的產(chǎn)能。此外,CATL 也進(jìn)入了寶馬、大眾等海外巨頭的供應(yīng)鏈,彰顯其強(qiáng)大的競(jìng)爭(zhēng)力,未來將與LG、松下、三星SDI 進(jìn)行國(guó)際市場(chǎng)的競(jìng)爭(zhēng)。

中銀證券統(tǒng)計(jì)了主流動(dòng)力電池企業(yè)在2015至2020年產(chǎn)能擴(kuò)張及計(jì)劃情況,2016年新增產(chǎn)能約30至40GWh,而2017至2020年仍將新增190至240GWh,年均平均新增50至60GWh,年均擴(kuò)產(chǎn)目標(biāo)較2016年有大幅度提高,未來幾年仍然是動(dòng)力電池?cái)U(kuò)張高峰。